Nowoczesne finanse inteligentnym wsparciem biznesu

Światowe trendy i globalizacja funkcji finansowych, a także rosnąca potrzeba nowoczesnych rozwiązań dla dynamicznego świata biznesu kreują potrzebę transformacji działów finansowych. Jak wynika z najnowszego badania KPMG, przeprowadzonego wśród 120 dyrektorów finansowych w Polsce, budowa nowoczesnych modeli organizacyjnych wykorzystujących koncepcję lean finance, czy centra usług wspólnych, wdrażanie innowacyjnych technik i narzędzi analitycznych do wiarygodnego prognozowania, strategiczne podejście do zarządzania talentami w organizacji oraz spójna polityka zarządzania finansami i ryzykiem – to priorytety nowoczesnego dyrektora finansowego budującego zespół partnerów biznesowych.

Aktualne trendy w Polsce dotyczące funkcjonowania działów finansowych

Z funkcjonowania działów finansowych ogólnie zadowolonych jest około 60% respondentów badania, a aktywności w obszarze księgowości i sprawozdawczości statutowej (65%) oraz bankowe i skarbowe (60%) są najczęściej wskazywanymi mocnymi stronami działu. Ponad połowa respondentów (53%) dodała do mocnych stron także umiejętność efektywnej komunikacji z zarządem, przy czym 46% z nich oczekuje, że ich zespoły w ciągu najbliższych 5 lat będą odgrywały coraz większą rolę w rozwoju i wspieraniu realizacji strategii biznesowej. Największą szansą dla kreowania wartości w firmie przez dział finansowy jest dostarczanie wsparcia w podejmowaniu decyzji biznesowych (ponad 70% wskazań).

Światowi liderzy intensywnie pracują nad ciągłym wzmacnianiem znaczenia działów finansowych, podnosząc ich efektywność i zwiększając ich udział w tworzeniu wartości firmy. Robią to, przenosząc swoją uwagę na te działania finansowe, które przyczyniają się do udoskonalania procesu podejmowania decyzji biznesowych. Przenoszenie uwagi z tradycyjnych funkcji działów finansowych, takich jak pilnowanie aktywów firmy czy procesowanie finansowo-księgowe na nowoczesne funkcje lidera zmiany, kreatora wartości czy stratega wspierającego lub wręcz wskazującego nowe kierunki strategiczne firmy, przy ograniczonych zasobach, wymaga od dyrektora finansowego zbudowania nowoczesnego podejścia do zarządzania zespołem finansowych partnerów biznesowych – mówi Violetta Małek, dyrektor w dziale usług doradczych w KPMG w Polsce.

Najtrudniej zarządzać talentami

Największą słabością organizacji okazało się być zarządzanie talentami i wiedzą merytoryczną personelu (32% wskazań), co jednocześnie dla prawie 30% respondentów jest najtrudniejszym obszarem do poprawy.

Jednym z krytycznych czynników sukcesu w funkcjonowaniu działu finansowego jest zarządzanie talentami w zespole, na czele którego stoi nowoczesny dyrektor finansowy będący partnerem biznesowym oraz mentorem, wzorem do naśladowania dla swojego zespołu. Zespołu, do którego pozyskał talenty, zbudował unikalne zestawy kompetencji i rozwija je budując nową generację przywódców finansowych – mówi Violetta Małek, dyrektor w dziale usług doradczych w KPMG w Polsce – i dodaje: Wyniki badania KPMG w Polsce pokazują, że poprawa zarządzania talentami znajduje się wysoko na liście priorytetów dyrektorów finansowych i aż 30% biorących udział w badaniu potwierdziło, że zarządzanie talentami jest ich kluczową inwestycją na kolejne dwa lata.

Stale rosną świadomość oraz zainteresowanie wdrożeniem koncepcji inteligentnych rozwiązań finansowych

Według respondentów, poprawy wymagają także procesy planowania, budżetowania i prognozowania (prawie 30% wskazań), a tylko 22% badanych uważa wykorzystanie scentralizowanych modeli operacyjnych, np. centrów usług wspólnych, za ważne w ich organizacji. Coraz większą popularność zdobywa natomiast podejście zapożyczone z branży motoryzacyjnej – przełożenie zasad lean manufacturing na procesy finansowe w celu wyeliminowania niepotrzebnych czynności i skupienia się na tych, które rzeczywiście dodają organizacji wartości. Organizacje stosują różne podejścia do zwiększania efektywności procesów finansowych, jednak niewiele z nich jest tak mocno zorientowanych na wartość i niewiele przynosi takie korzyści jak filozofia lean finance. Nowoczesne działy finansowe odchodzą więc w swym modelu, od ich tradycyjnych funkcji (wąska specjalizacja i koncentracja na zadaniach, struktura silosowa, rejestracja powtarzalnych zdarzeń, proste rozwiązania technologiczne, rozproszona struktura organizacyjna, niespójne procesy) i podążają w kierunku budowania wsparcia w podejmowaniu strategicznych decyzji biznesowych, a zainteresowanie wdrożeniem koncepcji inteligentnych rozwiązań finansowych, wspierających kreowanie przewagi konkurencyjnej, stale rośnie. 45% respondentów badania KPMG w Polsce docenia istotność wdrożenia w organizacji filozofii lean finance.

Budowa nowoczesnych modeli organizacyjnych w oparciu o narzędzia i metody lean finance pozwala na optymalizację procesów finansowych i zapewnia, że straty i nieefektywności w podstawowych procesach finansowych zostają wyeliminowane lub zredukowane do minimum – podkreśla Violetta Małek, dyrektor w dziale usług doradczych w KPMG w Polsce.

70% dyrektorów finansowych wskazuje budowanie świadomości na temat finansów i ryzyka za ważne dla poprawy spójnego działania działów finansowego i zarządzania ryzykiem, co powoduje, że firmy przykładające wagę do integracji tych dwóch działów osiągają większą efektywność w podejmowaniu szybkich i bardziej wyważonych pod względem ryzyka decyzji biznesowych. Prawie połowa CFO planuje zwiększone inwestycje na rozwój systemów oraz narzędzi finansowo-księgowych, podobny odsetek planuje takie inwestycje w obszarze zarządzania talentami. Ma to na celu wspieranie transformacji działu finansowego w nowoczesne finanse inteligentnie wspierające biznes.

Cele i korzyści z transformacji funkcji finansowych

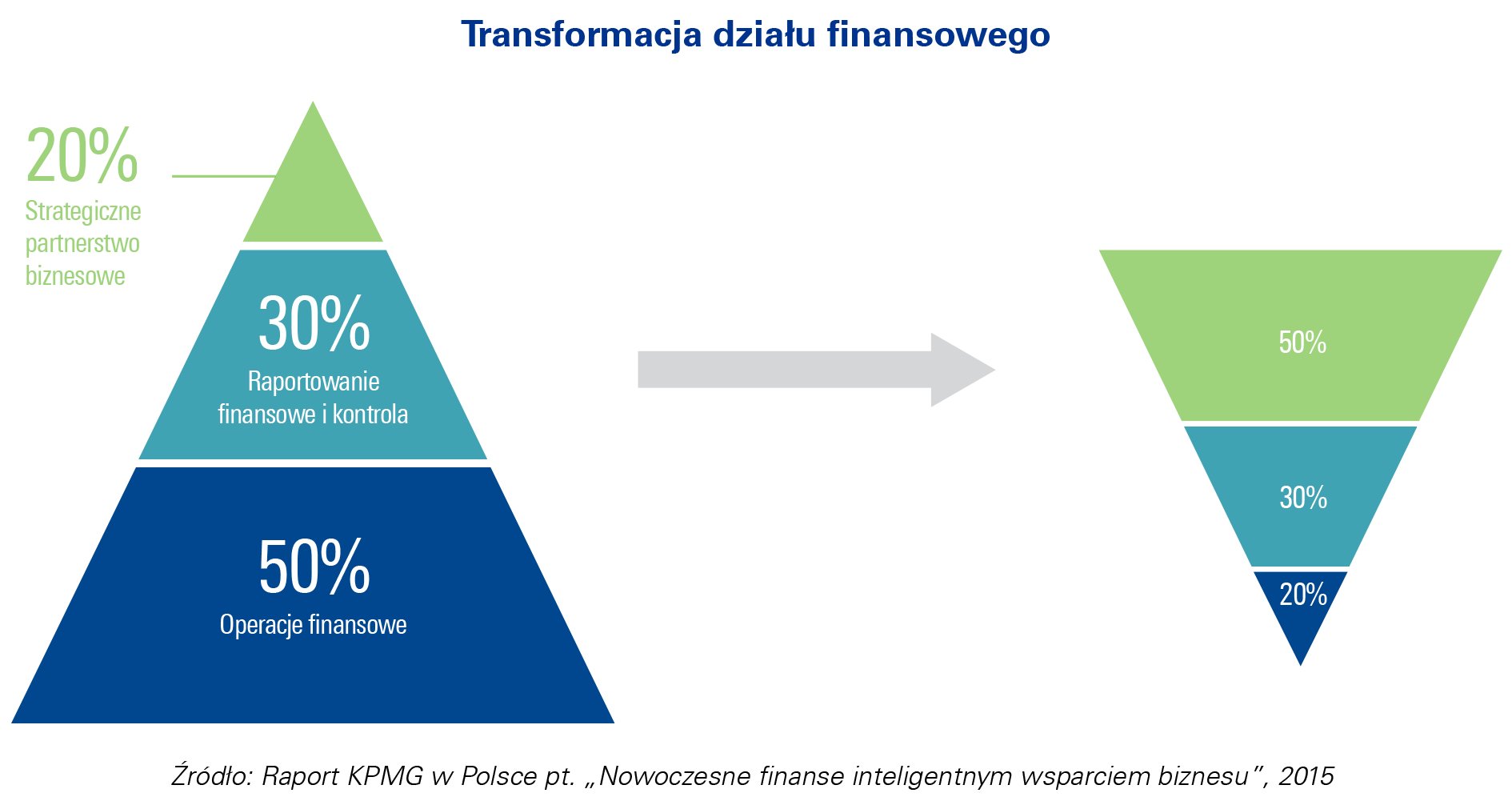

W tradycyjnych przedsiębiorstwach zespoły finansowe aż połowę czasu poświęcają na operacje finansowe. W nowoczesnych finansach obserwuje się dążenie do zwiększenia udziału w strategicznym partnerstwie biznesowym, osiągając 50% i zmniejszając jednocześnie zaangażowanie w operacje finansowe do 20%. Budowanie nowoczesnego działu finansowego w organizacji przyszłości z wykorzystaniem jego silnych stron i eliminowaniem słabych, wychodzi poza obecne, tradycyjne rozumienie obowiązków jako raportowania finansowego i kontroli oraz dąży do aktywnego wspierania zarządzających biznesem - wiarygodnie, szybko i kompletnie opisując w raportach finansowych rzeczywistość biznesową zwiększając w ten sposób świadomość podejmowanych decyzji strategicznych.

Celem transformacji funkcji finansowych jest zatem taka przebudowa modelu funkcjonowania działu finansowego, aby mógł on inteligentnie wspierać biznes, stając się jednocześnie bardziej wydajnym. Respondenci badania KPMG w Polsce jasno wskazali, że ich wysiłki w obszarze wsparcia decyzyjnego dla funkcji finansowych wzrosną, podczas gdy ilość pracy związanej z przetwarzaniem transakcji zmaleje w perspektywie dwóch lat.

Wyniki badań i doświadczenie liderów i ekspertów doradztwa finansowego KPMG w Polsce i na świecie, pozwalają stwierdzić, że sukces mają szansę osiągnąć te zespoły, które w swoim otwarciu i biznesowym podejściu do transformacji funkcji finansowych będą opierać się o Nowoczesny Model Operacyjny (Target Operating Model – TOM). Nowoczesny Model Operacyjny opracowany przez KPMG daje liderom finansowym możliwość zorientowania się, gdzie są dzisiaj i gdzie chcą być na swej transformacyjnej drodze do sukcesu za dwa lub trzy lata - podsumowuje Violetta Małek, dyrektor

w dziale usług doradczych w KPMG w Polsce – i dodaje: Wejście na drogę sukcesu jest wielkim wyzwaniem. Znalezienie sposobu dotarcia do celu udaje się tylko najlepiej zarządzanym zespołom finansowym. A pokonują tę drogę i osiągają cel ci, którzy w zmianie widzą wartość.

Nowoczesne zespoły finansowe, chcąc generować wartość, powinny więc odchodzić od przetwarzania danych transakcyjnych na rzecz analizy szerokiego zakresu informacji, prognozowania trendów oraz wspierania decyzji biznesowych poprawiających wynik. Potrzebę tę dostrzegają dyrektorzy finansowi, biorący udział w badaniu KPMG w Polsce. Większość ankietowanych zakłada, iż w ciągu dwóch najbliższych lat wzrośnie udział aktywności związanych ze wsparciem decyzji biznesowych z 28% do 36%, przy jednoczesnym spadku zaangażowania w przetwarzanie transakcji (z 40% do 34%). Korzyści z transformacji działu finansowego są trwałe tylko wtedy, kiedy przemiana ta jest w pełni wspierana przez całą organizację, wizja finansowa jest jasna, zrozumiała i uspójniona ze strategią biznesową oraz kluczowymi priorytetami na najbliższe lata i jest znana wszystkim wewnątrz i na zewnątrz działu finansowego.

Organizacja finansów przyszłości powinna w związku z tym opierać się na partnerstwie w biznesie, które jest przede wszystkim w pełni świadomym zaangażowaniem we wszystkie strategiczne przedsięwzięcia realizowane przez firmę.

O RAPORCIE: Celem badania KPMG w Polsce, których wyniki zostały przedstawione w raporcie pt. „Nowoczesne finanse inteligentnym wsparciem biznesu”, był przegląd trendów dotyczących działania zespołów finansowych w firmach w Polsce oraz określenie kierunku ich rozwoju. W jego wyniku możliwa była identyfikacja ich mocnych stron, obszarów wymagających poprawy oraz określenie kluczowych wyzwań, z którymi się mierzą. Badaniem objęta została grupa 120 dyrektorów finansowych. Badanie zostało przeprowadzone w kwietniu 2015 roku metodą wywiadów telefonicznych CATI (Computer Assisted Telephone Interview) przez firmę Norstat. Dobór próby był celowy, a jej zakres obejmował największe polskie organizacje ze wszystkich sektorów gospodarki, z których niemal 30% w ostatnim roku finansowym osiągnęło przychody ponad 1 mld PLN. Podczas badania przyjęliśmy podział respondentów na organizacje wysokoefektywne, których średnia zmiana zysku netto w ciągu ostatnich trzech lat finansowych wyniosła ponad 10% oraz pozostałe organizacje, które zanotowały średnią zmianę na poziomie niższym niż 10%. Największa część badanych organizacji była zlokalizowana w województwie mazowieckim (28%) i wielkopolskim (15%). Ich działania operacyjne prowadzone są w większości, bo w 52% przypadków, w Polsce, natomiast procentowy udział organizacji obsługujących klientów globalnie, w kilku krajach lub tylko w Polsce jest porównywalny i wynosi odpowiednio 38%, 35% i 28%. Pełna treść raportu dostępna na stronie kpmg.pl.

KPMG